负利率时代怎样理财?几个小技巧分享给你

公司小网红私信我,跟我说他觉得没办法活了!我赶紧问问怎么了,他就给我发过来一张图。原来是因为,他看见银行R2风险的理财产品负利率了,直感叹负利率时代来了,钱越存越少了,以后他要饿死了。怎么说呢,孩子还是太年轻啊!

习惯于储蓄的我们对于“负利率”这个字眼儿,会觉得异常刺眼。这么匪夷所思的事情,怎么能发生呢?真的是经济不好了吗?其实,欧洲央行去年就将存款利率从-0.4%进一步下调到-0.5%了,美联储也在今年3月降息100个基点,进入负利率时代……

“负利率”我们是都已经见识过的,怎么还这么震惊呢?一方面,这是一款R2等级的理财产品,风险很低,收益浮动相对可控,而现在收益居然变负了。另一方面,“负利率”这么快来了,大部分人都接受不了。

首先呢,我们要看清楚,这是一款银行理财产品,不是银行储蓄!资管新规实行后,打破刚兑已经是我们理财必须要面对的了,不保本不保息,收益会随波动变化,本金也有可能会有亏损。

其次呢,我们要知道,现在的理财产品要看净值,而不能单一只看收益率!打破刚兑,好处就是收益更透明化了,赚多赚少每天都可以从净值看的清清楚楚,也不怕银行明明拿我们的钱赚了6个点,却依旧给我们3个点的收益。

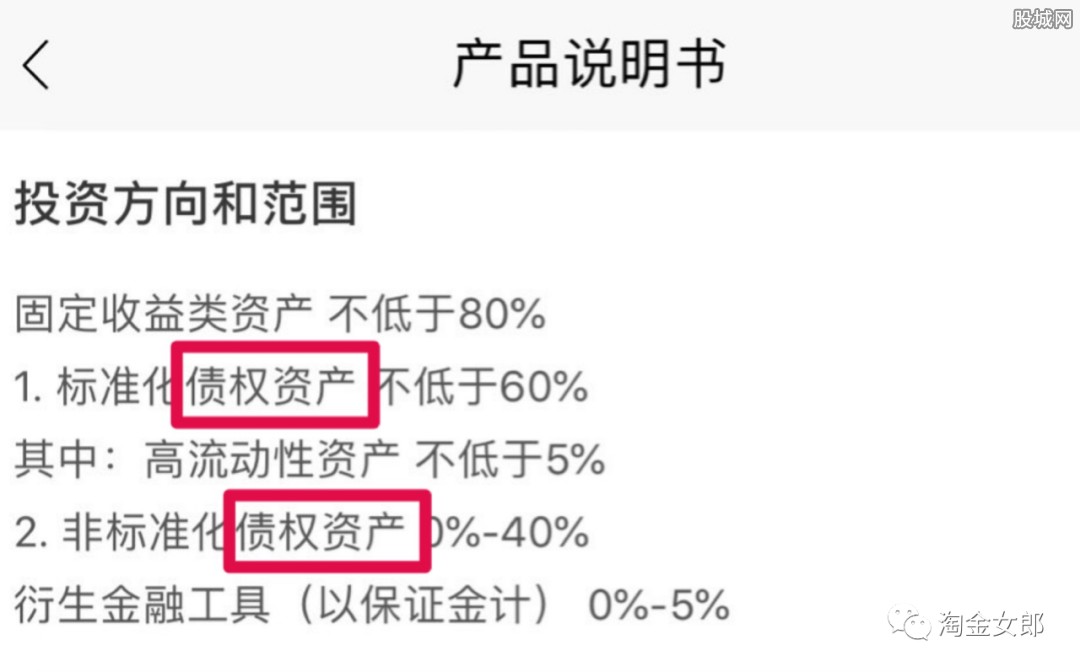

那么为什么收益率变成了“-4.42%”呢?从底层资产的角度来说,就是资产价格波动带来的亏损。Miss宁给你们找来了这款理财产品的《产品说明书》。

再来看一下投资比例:

可以明确地看到,这款理财产品的底层资金都投向了“债权资产”。前两天,Miss宁给大家分析了债基普跌的行情,很多小伙伴可以去参考——债基普跌?你要割肉还是逆风翻盘?很清楚,债市下跌,作为一个资金投向债权的固定收益产品,肯定会受到很大的影响。

前面咱们说到理财产品不能单一看收益率,要看净值。这是因为2018年资管新规出台后,银行理财产品强行打破刚兑,收益率演示由7日年化逐渐向净值型转型,盈亏波动透明,投资者要自负盈亏。

而这个产品,大家也都看到了,收益演示是近一月收益率,债市一个月下跌0.33%,转成年化也就变成了“-4.42%”,这就是统计口径给大家带来的困扰。

说了这么多,到现在还想问是不是“负利率时代”的朋友们注意了,不需要过度恐慌!这是少部分不了解金融实情的博主故意断章取义博得关注的小伎俩,金融谁都可以拿来说,能说明白不容易。

另外呢,不管是因为底层资产波动还是统计口径带来的困扰,都不要再盲目选择理财产品了。都02022020年了,买理财产品还没有点基础认知吗?

资管新规后到底该怎么选理财产品,几个小技巧分享给你:

1、看产品说明书,看产品底层资产是什么,尽量选择资金投向稳定的产品,像国债、地方政府债、央行票据等等。

2、看历史净值,看产品净值波动大不大,尽量选择波动较小的产品。

3、注意分散投资,不要把资金放在一个盘子里,可以选择底层资产稳定但是不同领域的产品,比如底层资产是债券,或者底层资产是货币基金。

4、长期持有,不要随便卖出,看到净值跌了就觉得亏损了,心态要好一点,长期持有收益不会让你失望的。

小网红这下应该放心了,大家也放心,我不会让他饿死的。

最后嘱咐一句:投资不要盲目,也不要跟风,学习相关投资知识,做好财富管理,早日实现财富自由。好啦,每天给你们分享固收产品,虽说短期收益没那么显著,但是长期持有会有惊喜。