外媒:负债时代到来 全球总负债8年增57万亿美元

负债过高无法偿还,不只是欧元区国家现在的燃眉之急,也是每一次金融危机爆发的导火线。但每回金融危机过后,原本应该从中学习教训以避免再犯错的各国,却又一而再的重蹈覆辙。根据最新的报告,自金融危机以来,全球负债不减反增,又以日本最高,中国亦当仁不让。

负债对经济影响重大。理论上,一国经济不论负债有多少,国民都还是能继续从事经济生产。就像一间企业的生产仰赖的是员工和机器,而不是资产负债表的结构。但实际上,从历史中我们一再学到的教训是:负债、资产负债表结构,对于国家的重要性非常大,足以创造泡沫和带来毁灭性的冲击。高额负债会提高经济的波动。从企业的角度来看,企业如果仰赖高额的借贷,虽然理论上不会影响公司的生产力,但却会令该公司非常可能破产。

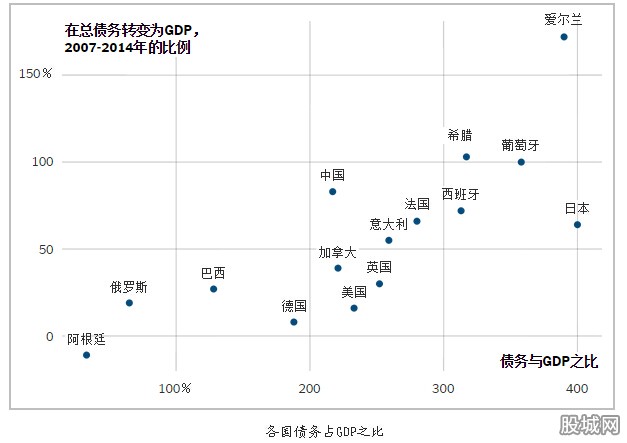

《纽约时报》引述顾问公司麦肯锡(McKinsey)的最新报告报道,麦肯锡针对各国负担的所有债务进行研究,不只是政府公债,还有企业、银行和家庭的负债。结果显示,自从2007年底的全球金融危机以来,全球总负债额增加57万亿美元,全球负债对GDP比为286%,2007年底前为269%。

结合这些不同类型的债务是很有用的做法,因为这样能以更有趣的方式来看一个国家的财务是否能正常运作。

在金融危机期间我们学到,一国若债台高筑,不论负债者是政府(如希腊、意大利)、家庭(如西班牙和美国)或金融机构(爱尔兰、英国),都会对其经济造成冲击。

根据报告,只有在少数经济规模较小的国家,总负债对经济规模的比例才降低,例如罗马尼亚、沙特阿拉伯和以色列。在全球经济动能最强的国家,总负债比例都在上升。负债攀升幅度最高的国家包括欧洲的希腊、爱尔兰、葡萄牙、西班牙和义大利。但亚洲国家欠钱也不惶多让。

亚洲两大经济体虽然在金融危机中受害较轻,但此后负债却节节攀高。根据麦肯锡全球研究所的资料,2007年以来,中国的负债对GDP占比大增83%,至217%。其中不只是政府公债,连企业和家庭负债也都增加。因为影子银行的关系,中国的总负债成长近四倍,从2007年的7万亿美元爆增至2014年中的28万亿美元。目前为止,中国很有技巧的控制经济增长下滑的速度,迹象也显示楼市盛景已结束,但是否能避免更严重的修正,仍是笼罩着全球经济的乌云。

另一个则是日本,全球负债最沉重的国家,债务对GDP占比为400%,负债总额自2007年以来上升64%。日本的财政挑战几乎全部来自于政府负债,而且早在金融危机以前就已经负债累累。日本的借贷成本仍低得惊人,反映出日本超极低的通膨以及对日本公债需求的强劲。

此外,麦肯锡报告则是给美国相当正面的评价。虽然美国的总负债对实质GDP上升16%至233%,但家庭负债其实已经下滑了18个百分点,企业负债则是减少2个百分点。但是,由于美国自2007年以来公债增加,所以大幅抵销了私人部门负债减少的部分。

而美国最惊人的部分也许是金融机构显着去杠杆,金融业负债对GDP比下滑24个百分点。

报告撰稿人RichardDobbs指出,美国和几个受到金融危机冲击的国家,金融业的去杠杆化有显着进展,其他已开发经济体也已稳定下来。同时,银行业也已募集资金、降低杠杆。但是私人负债方面,只有爱尔兰、西班牙、英国和美国的家庭较成功去杠杆。其他国家的家庭负债却在升高,有些甚至超过2008年危机爆发时的水准,例如澳洲、加拿大、丹麦、瑞典和荷兰,还要马来西亚和泰国。

如果本文开头的假设:高额负债,不论是公共还是私人部门,都会使经济体更容易受到冲击,而且会创造更大的泡沫而且泡沫破灭更具破坏性,那么麦肯锡的报告就令人非常忧心。

研究员建议几个政策改变,可能可以降低负债扩大,或至少降低经济陷入混乱的可能性。包括别为负债提供太多减税措施,例如房贷利率减税,或是企业支付利息减税等等,可以避免负债扩大。而让国家重整主权债务,则有助于避免经济危机。但这些都是非常重大的政策改变,真的要实施还需要一段很长的时间,进展将如牛步。

虽然金融危机至今已有8年,但各国从错误中学会的教训远不如自己所想像的多,而中国和日本政府的经济决策官员更必须认清这一点。